Имущественные налоговые вычеты

О том, что такое налоговый вычет, как его получить, и кто имеет на это право, мы говорили ЗДЕСЬ

Если Вам нужна помощь в заполнении декларации 3-НДФЛ, оставляйте заявку. Стоимость услуги всего 800 рублей за один календарный год, независимо от количества используемых вычетов.

ОСТАВИТЬ ЗАЯВКУ

Вы наконец-то накопили на первоначальный взнос по ипотеке и приобрели квартиру в собственность. Или Вы счастливчик, и можете позволить себе купить недвижимость без ипотеки.

Хочу Вас обрадовать, государство возместит Вам часть расходов за счет имущественного вычета.

Вы можете претендовать на получение имущественного налогового вычета, если Вы:

· построили дом, купили квартиру, комнату, долю в жилье;

· купили земельный участок с жилым домом;

· купили дом со статусом неоконченного строительства;

· оплачиваете или уже выплатили проценты по ипотечному кредиту;

· оплатили строительные и отделочные материалы;

· оплатили работы/услуги для стройки и отделки;

· заплатили за проектно-сметную документацию;

· оплатили подключение к инженерным сетям, коммуникациям.

Лимит максимальной суммы для расчета имущественного вычета – 2 000 000 рублей. Таким образом, есть возможность вернуть до 260 000 рублей (13% от лимита).

Например, Вы приобрели недвижимость, допустим, квартиру, за 3 000 000 рублей. Но к вычету можно заявить только сумму в пределах лимита. Поэтому берем максимальную сумму 2 000 000 руб., с нее мы получим 260 000.

Если квартира бы стоила 1 500 000, то заявить можно было бы все 1,5 млн., а остаток 500 000 можно будет перенести на другую покупку. Сроков давности данный вычет не имеет.

Условия получения имущественного вычета

Во-первых, на льготу могут рассчитывать только граждане РФ, которые приобрели квартиру на территории России, и у которых есть прописка. Важно, чтобы за жилье были заплачены свои деньги или оформлена ипотека.

Во-вторых, вычет предоставляется тем налогоплательщикам, которые имеют налогооблагаемый доход по ставке 13 %. Для этого нужно получать официальную зарплату и платить с нее НДФЛ.

Например, если ИП применяет упрощенную систему налогообложения, то получить налоговый вычет он не сможет, так как «упрощенцы» освобождены от уплаты НДФЛ. На том же основании этой льготы лишаются самозанятые (плательщики налога на профессиональный доход).

Однако и ИП на УСН, и самозанятые могут получать дополнительные доходы, облагаемые НДФЛ. Например, они могут зарабатывать деньги на собственной деятельности и параллельно трудиться официально в компании. В этом случае у них появится право на получение имущественного налогового вычета в том налоговом периоде, в котором были получены доходы, облагаемые по ставке 13 %.

Вычет на проценты по ипотеке.

Если Вы приобрели недвижимость, используя ипотечные средства, то можно вернуть 13% от суммы уплаченных процентов по договору в пределах лимита 3 000 000 руб.

Как получить вычет.

Для получения вычета необходимы документы, подтверждающие право на вычет:

· при строительстве или приобретении жилого дома – выписка из ЕГРП;

· при приобретении квартиры/комнаты – договор о приобретении квартиры/комнаты, акт о передаче квартиры/ комнаты (доли/долей в ней) или свидетельство о государственной регистрации права на квартиру/комнату (долю/доли в ней);

· при погашении процентов по ипотеке (кредитам) – ипотечный договор или договор займа, заключенные с кредитными или иными организациями, график погашения кредита (займа) и уплаты процентов за пользование заёмными средствами;

· подтверждение оплаты: чеки, квитанции, платежные поручения, расписки от продавца.

При приобретении имущества в общую совместную собственность дополнительно потребуется:

· копию свидетельства о браке;

· заявление от супругов, если они распределили вычет между собой.

Все документы нужно предоставлять в копиях. Ни в коем случае не отдавайте оригинал!!!

Когда подать документы.

Право на получение имущественного вычета возникает с даты оформления недвижимости в собственность. Если у Вас заключен ДДУ (договор долевого участия) с застройщиком, то право возникает с момента подписания Акта передачи жилья от застройщика.

Вычет на проценты по ипотеке возможно возместить после полного погашения имущественного вычета. Но указать в декларации сумму выплаченных процентов сможете.

Например, Вы купили в ипотеку квартиру в 2018 году, в собственность оформили в 2020. Тогда в 2021 заполняем декларацию 3-НДФЛ, где прописываем сразу и вычет на квартиру, и уплаченные проценты за период с 2018 по 2020 гг., согласно справкам/справке из банка. Естественно, всю сумму вычетов Вам не выплатят сразу. Ее будут гасить по-тихоньку, по мере предоставления справок 2-НДФЛ и деклараций. Хотя, возможно, в скором будущем, декларации и справки предоставлять нас перестану обязывать, только заявление в личном кабинете.

Нюансы.

1. Правильно оформленный договор. В случае, если недвижимость приобретена на несколько человек, то доля каждого из собственника должна быть четко определена.

Например, семья купила квартиру за 3 000 000 руб. и оформила ее в общую долевую собственность. Доли распределили следующим образом: муж 2/3, жена 1/3. Т.е. супруга, согласно договору, заплатила 990 000, и может получить вычет в размере 128 700 руб. А супруг – 2 100 000, и получит 260 000.

Можно распределить расходы, оформив дополнительное заявление на распределение вычета..

Например, семья купила квартиру в общедолевую собственность в 2018 году с равными долями между супругами. Жена ушла в декрет в 2019 году. И поскольку облагаемых доходов у нее нет, она написала заявление на распределение вычета на супруга. В итоге, супруг истратит весь свой вычет, семья возместит большую сумму расходов, чем могла бы, а супруга сохранила право на вычет. И при следующей покупке, уже супруг напишет заявление на распределение.

Заявление на распределение вычета можно написать даже в ситуации, когда недвижимость приобреталась в браке но только одним из супругов. Такая ситуация возможна, поскольку квартиру является совместно нажитым имуществом.

2. Еще один момент. При покупке квартиры у взаимозависимых лиц вычет не дадут. Купить квартиру, к примеру, у своей матери или сестры можно, но вычет по такой сделке получить нельзя. Даже если вы честно отдали им деньги за квартиру, в вычете точно откажут. Скрыть покупку у взаимозависимых лиц нельзя: налоговая проверит родство по общим базам.

К взаимозависимым лицам относятся супруги, родители, братья, сестры, опекуны, подопечные. Дедушки, бабушки, тети, сестры мужа, братья жены и т.д. – к взаимозависимым не относятся.

3. Пенсионеры. Если Вы пенсионер и купили квартиру, то получить вычет Вы сможете за год, в котором квартира оформлена в собственность и 3 года до этого, если у Вас были налогооблагаемые доходы и НДФЛ перечислялся в бюджет.

Например, родители купили квартиру в 2018. Работал только один из них, он же оформил вычет на себя. В 2019 году получил вычет, а в 2020 вышел на пенсию. Возникает льгота пенсионера: в 2020 году можно вернуть налог за предыдущие 2019, 2018, 2017 и 2016 годы. Поскольку родитель уже получил вычет за 2018, то может оформить за остальные года 2019, 2017 и 2016. В 2020 он может получить вычет только за те месяцы, в которых у него был налогооблагаемый доход.

4. Субсидии. Сейчас есть возможность при приобретении жилья в собственность использовать средства материнского капитала, военную ипотеку и прочие субсидии. Естественно, что с этих денег вычет получить нельзя.

Если собственники квартиры несовершеннолетние дети, то по НК РФ, родитель, купивший квартиру в собственность со своими несовершеннолетними детьми, имеет право на получение имущественного вычета не только за свою долю квартиры, но и за долю квартиры ребенка (только в пределах максимальной суммы вычета). В этом случае ребенок право на вычет не теряет. И в будущем сможет им воспользоваться.

Например, семья из 4-х человек, купила квартиру за 5 000 000 руб. Из них 616 617 – материнский капитал. Сумму, которую сможет заявитель указать к вычету 4 383 383 = 5 000 000 – 616 617. Каждый член семьи (доли равные), имеет право получить вычет с суммы 1 095 845,75 = 4 383 383 / 4. Если жилье куплено в браке, при этом никто из супругов не обращался ранее за имущественным вычетом, то каждый из них может оформить вычет и за себя и за ребенка. Таким образом, доля супруга + ребенок будет составлять 2 191 691,50 = 1 095 845,75 * 2. Но вычет каждый из супругов получит только с суммы 2 000 000 руб.

Если же вы сначала получили вычет, а потом внесли маткапитал, то налоговая заставит вас вернуть ту часть вычета, которую получили с суммы материнского капитала. Исключение будет только для тех, кто получил имущественный вычет, что с жилья, что с ипотечных процентов в полном объеме до момента получения социальной выплаты. В этом случае ничего возвращать не нужно.

5. Вычет можно получить только на строение. То есть, если вы купили участок с построенным домом, то налоговый вычет можно получить после получения свидетельства на право собственности. Но если приобрели землю под строительство и ничего пока на ней не возвели — нужно ждать окончания строительных работ. Другими словами, нет дома, то и нет вычета за земельный участок. Право на вычет возникает с даты регистрации собственности на жилой дом, а не на земельный участок

Например, участок стоил 400 000 рублей. Вы на нем построили дом, расходы на строительство составили 1 800 000 руб. Вычет Вы сможете получить только с 2 000 000 руб.

Если землю купили в 2017 года, а собственность на дом оформили в 2020, то расходы на покупку земли включаем в вычет, несмотря на то, что земля куплена в 2017 году

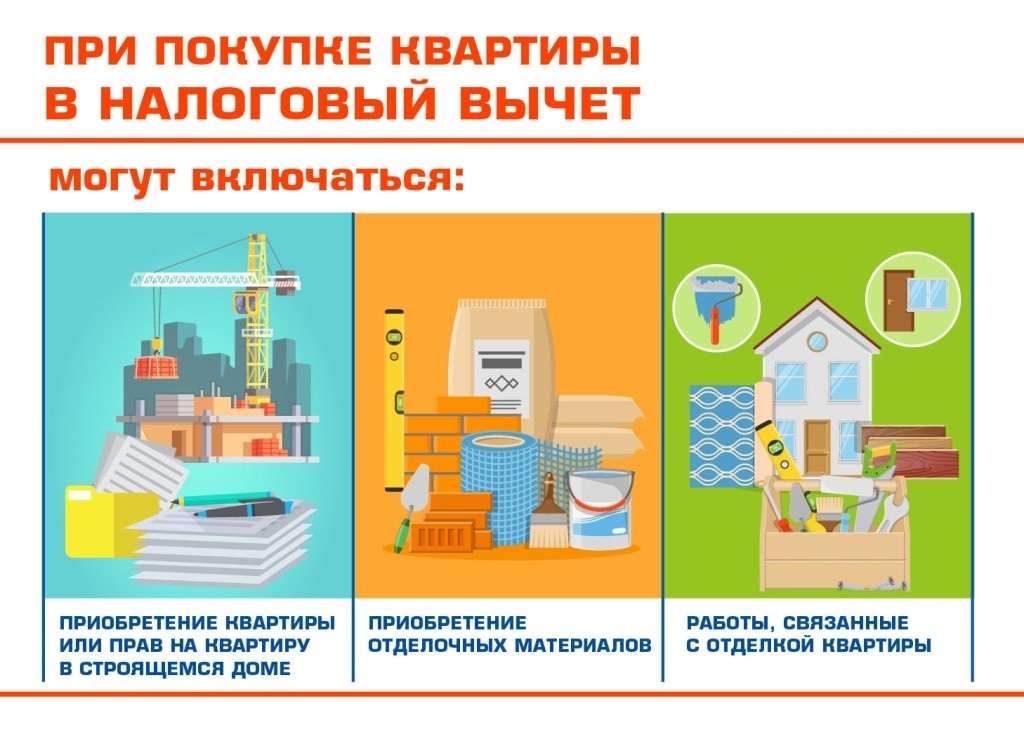

6. Расходы на ремонт. Вы можете возместить расходы на отделочные работы, в случае если в договоре указано, что недвижимость приобреталась без отделки. Но у Вас должны быть все расходные документы на руках.

В качестве фактических расходов на новое строительство можно заявить:

· расходы на разработку проектной и сметной документации;

· расходы на приобретение строительных и отделочных материалов;

· расходы на строительство;

· расходы, связанные с работами или услугами по строительству (достройке жилого дома или доли (долей) в нем, если строительство не окончено) и отделке;

· расходы на подключение к сетям электро-, водо- и газоснабжения и канализации или создание автономных источников электро-, водо- и газоснабжения и канализации.

Например, семья купила квартиру по ДДУ за 1 500 000 руб. без отделки, с указанием об этом в договоре. Сделали ремонт, собрали все чеки и договоры на работы на сумму 1 000 000 руб. Итого, общая сумма расходов 2 500 000, и к вычету супруг заявит 2 000 000 руб., а супруга 500 000 руб.

Этапы получения имущественного налогового вычета

1. Сбор документов.

2. Взять на работе справку 2-НДФЛ.

3. Заполнить декларацию 3-НДФЛ.

4. Передать комплект документов в налоговую инспекцию одним из способов, указанном ЗДЕСЬ.

Полезно знать

Право на вычет при покупке квартиры нельзя передать родственникам. Например, если квартиру купила мама, но у нее уже нет налогооблагаемых доходов, а только пенсия, вычет за нее не могут получить взрослые дети. Даже если мама никогда раньше не получала вычет. В такой ситуации право на вычет у мамы возникает, но вернуть НДФЛ она не может, потому что его не платит.

Если Вам нужна помощь в заполнении декларации 3-НДФЛ, оставляйте заявку. Стоимость услуги всего 800 рублей за один календарный год, независимо от количества используемых вычетов.